集邦咨询:资料中心代工产地移转,上半年服务器出货低于预期

集邦咨询半导体研究中心(DRAMeXchange)指出,2019年上半年全球服务器产业受中美贸易问题影响,需求低于预期。虽然下半年需求面存在新平台驱动力道不足、中国资料中心需求疲软等不确定因素,但受惠于北美的资料中心直接代工(USA ODM Direct)出货量保持增长,2019年全球服务器出货量仍将维持在2018年的水平。

集邦咨询资深分析师刘家豪表示,中美贸易协商至今仍未达成共识,虽然多数服务器代工厂已于2018年提早应对,但整体服务器供应链的移转仍影响今年上半年的订单需求。例如Microsoft Azure与Google等北美CSP业者(Cloud Service Provider),已陆续要求代工伙伴转移Level 6(L6)服务器产线至中国台湾地区,以避免未来潜在的关税成本,但受到产线良率问题影响,下修出货量,预估要到今年年底甚至2020年后才会恢复。至于AWS与Facebook的多数制造产线仍留在中国大陆,由客户吸收大多数订单的关税成本,因此全年出货并没有太大的影响。

受美国禁令影响,中国大陆市场服务器出货量小幅衰退

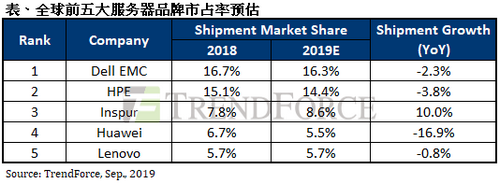

另一方面,美国禁令使得今年中国大陆市场的服务器出货量相较去年下滑约4%。在资料中心主要供应商(如华为、曙光)受禁令影响下,终端客户已逐渐转移订单至浪潮,加上大规模资料中心部署以及运营商建设的服务器,绝大多数采用中国大陆业者制造的服务器产品,预估今年浪潮(Inspur)出货量将年成长10%。

整体而言,2019年全球服务器出货规模将与2018年相近,最主要的成长动能仍来自于北美品牌厂,整体市占约四成。就市场区隔来分析,商务型服务器(Enterprise Server)仍占大宗,但随着企业转型至云端服务,商务型服务器业者已面临市场缩水的挑战,取而代之的是大规模网络型资料中心的兴起,而未来5G建设也将推升电信运营商与云端业者的需求。集邦咨询预测,应用于资料中心(含云端业者、电信业者租用与自建资料中心)的超大规模服务器(Hyperscale Server)今年市占率将接近33%,2020年有望达到近四成的水平。