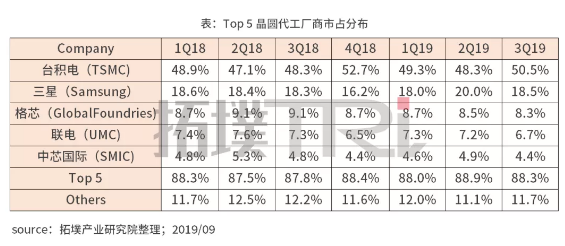

在全球晶圆代工排名上,前五名的晶圆代工厂商囊括晶圆代工产业88%市占,较2018年同期成长0.8%。第一梯队台积电与Samsung以7nm先进制程为主要武器抢占市场分额,遥遥领先其他厂商。

而第二梯队的格芯(GlobalFoundries)、联电与中芯国际目前虽然没有提供7nm节点的制程代工服务,但为了供应更多因应新兴产业发展而造就的芯片需求,14/12nm节点的竞争关系仍然不容小觑。

格芯为巩固第二梯队首位席次,持续重点发展14/12nm制程

格芯在2018年底终止7nm研发后,在经营上接连采取出售策略。晶圆厂部分,出售位于新加坡的FAB 3E 8寸厂予世界先进,预计2019年12月31日交割,减少厂房的维护成本与平衡营收,届时8寸总产能减少35,000片/月。

位于美国纽约的12寸厂出售给ON Semiconductor,预计于2020年开始承接ON Semiconductor的产品代工业务,可确保一段时间稳定的订单状况,预计于2022年交割,届时12寸总产能减少约20,000片/月。

在业务部分,出售旗下ASIC业务Avera Semiconductor给Marvell,同样获得与Marvell长期的晶圆供应协议;而近日交易则是将位于德国的光罩制造设备与厂房出售给日本凸版印刷(Toppan)子公司Toppan Photomasks,并确保为其数年的稳定光罩供应,借以减低光罩开发成本。

格芯除了做精简瘦身确保成本管控与代工订单,也力求巩固14/12nm节点营收,与ARM合作展示12nm LP的高密度3D堆栈芯片,以及与Soitec签订长期SOI Wafer供应订单,目的就是在失去IBM与AMD等主要客户于7nm规划后,也导致12/14nm节点的订单减少,因此冀望以RF SOI技术在5G领域中受益,添加12/14nm节点新的营收项目,不在未来主流新兴趋势的芯片需求市场中缺席。

与同一梯队的厂商如联电、中芯国际等做比较,格芯在连连出售晶圆厂计划后可能使得总营收减少,日后与联电的差距将逐渐缩小,但保有既定的14/12nm营收情况,也是目前竞争对手较为弱势的项目,在市场需求上仍占有一席之地。

因此从技术层面来看,第二梯队在14/12nm的发展状况仍然重要,或将是能否持续保持产品竞争力的关键。

中芯国际预期2019年底实现14nm营收,技术层面加速追赶竞争对手

联电在7月营收创2019年以来佳绩,第二季营收比例以28nm最高,其余各节点营收分布平均,在芯片出货与产能利用率方面也持续上升,虽然对市场需求的后势看待保守,但较不会出现单一产品需求减少而严重影响营收状况。

不过可惜的是,联电停止12nm以下的技术研发,且根据第二季财报显示,联电14nm节点已2季无贡献营收,占比在整体营收内也很少,在诸如手机AP、HPC等芯片需求增加的市场中,可能无法获得明显的利多契机。

相较之下,中芯国际在国家政策与大资金加持下,14nm节点进展迅速,持续推升中国晶圆代工自给能力,甚至在第二季财报中,也宣称2019年底能贡献有意义的营收,推估将由海思与紫光展锐的产品为主。

由于紫光展锐的28nm手机AP有在联电投片,以近期紫光展锐积极往先进制程迈进的态势看来,28nm以下布局也会是未来的重点项目,倘若中芯国际的14nm良率能有一定水平,受到国家政策引导,未来紫光展锐可能会有新的开案落在中芯国际投片。

有鉴于半导体元件数量与性能需求越来越高,加上晶圆代工业务成熟发展,有越来越多非传统IC设计的消费者产品厂商投入芯片开发,在此氛围下,28nm以下发展是很重要的项目,因自16nm的FinFET鳍片式晶体管结构与28nm平面式HKMG不同,且16/14/12/10/7/5nm节点皆是以FinFET结构为主体,对于有长期规划芯片发展的厂商来说,16或14nm是重要的进入节点,往后也能延续性往先进制程迈进。