近期,比亚迪好消息不断,不仅拿下苹果iPad的代工,为英伟达代工的显卡也卖断货。

最近,又有外媒报道,比亚迪正在与戴姆勒就IGBT(绝缘栅双极晶体管)进行最后的谈判,如果谈判成功,意味着以后在戴姆勒的新能源汽车上,会出现“国产芯”。虽然谈判结果仍未出来,但是坊间一致看好,原因很简单,各取所需,而且双方已经有多年的合作关系。

十年前,比亚迪与戴姆勒成立合资公司的事件轰动一时。

尽管十年过了,这家合资公司一直处于亏损状态,双方还是舍不得放弃,年初时候,比亚迪还特地为这家合资公司又注资了3.5亿元。之所以如此锲而不舍的扶持这家公司,说到底还是有共同的利益诉求。

首先是比亚迪看中了戴姆勒百年汽车的工业积淀,可以在后者身上学到先进的管理经验,也能通过合作关系将自己的IGBT和电池等产品打入以戴姆勒为首的国际供应链,进一步在IGBT上向英飞凌这样的国际巨头看齐;第二方面是在电池上维持领先地位。

戴姆勒则看中了比亚迪在新能源汽车方面的沉淀,通过与比亚迪合作押宝新能源汽车,对抗汽车新贵特斯拉。

IGBT的广阔市场

IGBT简单理解就是汽车的大脑,对于电动汽车来说电控接受整车的控制器指令,而逆变器又是电控的核心,IGBT模块是逆变器的核心,所以IGBT模块相当于汽车动力系统的CPU。

从成本来看,新能源汽车中成本最大的一部分为电池,约占40~50%,其次就是点击驱动系统,约占总成本的15~20%,最后落到IGBT模块上,约占总成本的8~10%,是仅次于汽车电池成本的存在,以特斯拉ModelX为例,其使用了英飞凌提供的132个IGBT管,所花费用大约在650美元。

随着汽车电动化和智能化的持续推进,新能源汽车已经成为功率半导体增长的最大动力,而中国又是全球最大的新能源汽车增量市场。

根据工信部的最新数据,中国已经连续五年实现新能源汽车产销第一的好成绩,并将在2025年提高新能源汽车的竞争力,包括动力电池、驱动电机、车载系统等取得关键突破,力争2025年中国新能源汽车销量能达到550万辆。

新能源汽车的强大需求自然会带动IGBT的增长,根据集邦咨询2019年IGBT产业发展报告显示,受益于新能源汽车及工业领域需求的大幅增长和IGBT技术成熟,IGBT市场规模迅速正在迅速扩大。2018年中国IGBT市场规模为153亿人民币,较2017年上涨了19.9%。

IGBT格局

虽然国产新能源汽车正在蓬勃发展,但是作为核心的IGBT却和其它国产半导体有着相同的命运,一直都是由国外企业所主导的。一方面是因为人才的短缺,工艺基础薄弱,另一方面也是由于国产IGBT起步比较晚,IGBT模块至今大部分还是以欧洲、日本及美国这样的半导体强国所主导。

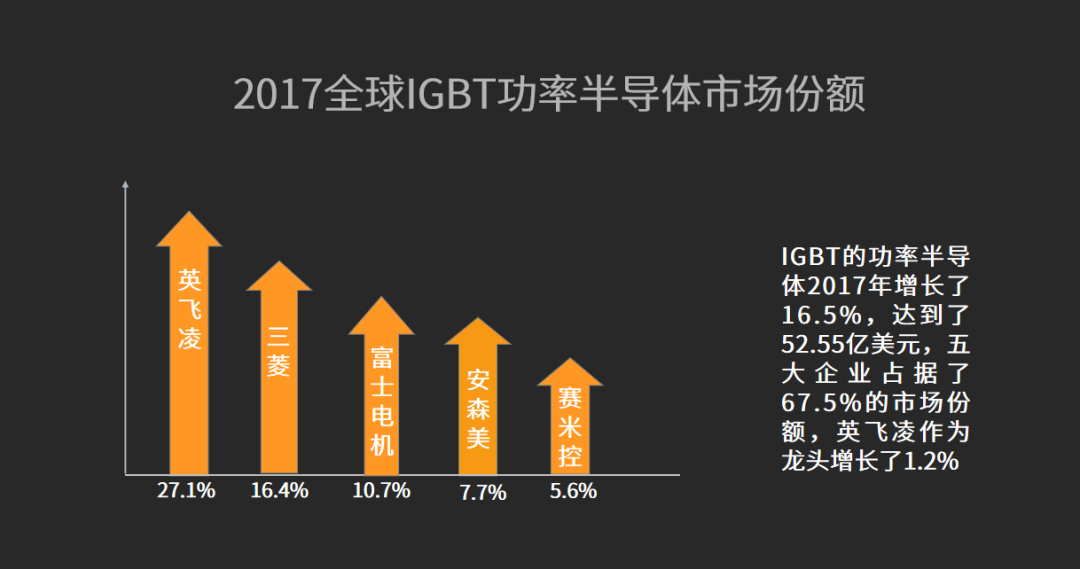

在IGBT市场中也是一种强者越强的现象,根据英飞凌2017年财报显示,前5大企业占据了67.5%的市场份额,其中老大英飞凌27.1%的市场份额遥遥领先于其他产业,排在其后的依次是三菱、富士电机、安森美、赛米控。

来源:英飞凌财报

作为老大的英飞凌,即使在2019年上半年全球汽车市场萎缩的情况下,业绩依然同比增长了5.9%,并且与上汽合资,成为大众的合作伙伴,未来将为大众的220万辆新能源汽车提供半导体器件。在中国市场中,2017年英飞凌以58.2%的市场份额占据绝对统治地位,是第二名比亚迪的3倍有余。

随着英飞凌收购赛普拉斯的完成,英飞凌将进一步加强其在汽车领域的护城河,其自身优势在功率半导体、底盘、安全集成电路等,再加上赛普拉斯的强项,车联网用MCU、NOR闪存、蓝牙、USBType-CPD等车联网无线连接技术,双方强强结合之后,英飞凌的车规级芯片可以覆盖整辆汽车。

国产IGBT

如果没有禁售,IGBT可能不会走上国产自造的道路。

十多年前,IGBT和如今的光刻机一样,高端产品对中国都有销售禁止。国际IGBT巨头规定,中国企业购买IGBT,只能用于变频器行业,要买高端IGBT用来造新能源汽车,是绝对禁止的,国内企业只得走上一条自主研发的道路。

近些年也开始出现一批优秀的企业,比如正在和戴姆勒谈合作的比亚迪,从2005年就开始涉足IGBT,如今已经成为中国唯一一家拥有IGBT完整产业链的车企。此外,还有建成国内首条8英寸IGBT产线的中车时代电气、以及专注第六代IGBT研发和生产有望实现电力和电机牵引领域国产化的斯达半导体。

以上这三家都属于IDM性质的企业。

在资本市场上,这几家企业也受到投资者的热捧,斯达半导体在上市之后,股价最高时涨幅达到了1424%,而比亚迪则在今年4月分拆半导体业务之后,融资规模一个月便达到27亿,引入超过30家机构的44名投资主体,市值直线上升到300亿元,市场对IGBT企业的热捧也从侧面反映出国产IGBT已经是一个不可忽视的存在。

如果从产业链来看的话,还有更多的企业隶属于IGBT领域,IC设计公司有东威半导体、中科君芯、无锡新洁能、宁波达新等。

制造部分有华虹半导体、中芯国际、华润微电子、上海先进。其中华虹半导体在今年7月底宣布,加速进军IGBT市场,作为全球首家提供场截止型IGBT量产技术的8英寸晶圆代工企业,华宏在IGBT制造领域具有深厚经验,拥有先进的全套IGBT薄晶圆背面加工工艺,目前已加速导入新能源汽车、风力发电、白色智能家电等市场,进一步丰富IGBT产品线。

封装部分有赛晶电力电子、中车永电、威海新佳、美林电子,其中赛晶电力电子是国内IGBT封装较为成熟的公司。

SiC:下一场的主角

相对于传统的硅材料,碳化硅的禁带宽度是硅的3倍;导热率为硅的4-5倍;击穿电压为硅的8倍;电子饱和漂移速率为硅的2倍,因此,碳化硅特别适于制造耐高温、耐高压,耐大电流的高频大功率的器件。

随着IGBT逼近硅基材料的性能极限,SiC芯片成了驱动新能源汽车的下一个重点,而当前SIC行业发展的瓶颈主要在于SIC衬底成本高,不过随着技术的成熟,成本也在不断下降。

目前国际主流车企都在与半导体巨头们合作,发展SiC芯片在新能源汽车上的应用,特斯拉与ST和英飞凌合作,已经率先在Model3逆变器上启用车规级SiC功率模块,大众与Cree及英飞凌开启了FAST项目、丰田与Rohm及电装展开合作,搭载凯美瑞Hybrid和普锐斯进行路面技术测试、国内的除了上汽与英飞凌展开合作,目前已进入验证阶段,比亚迪则自研开发,前不久宣布推出国内首款批量装车SiC模块。

结语

不得不承认国内的IGBT产业与国外巨头还是存在一定差距,毕竟技术需要沉淀与积累,但是国产IGBT的成长也是有目共睹,此次比亚迪与戴姆勒的谈判,无论成功与否,都是国产IGBT走出去的重要一步,最起码品牌认知度在逐渐打开。

综合来看,独立自主才是半导体产业发展的生存之道。

备注:以上内容为集邦咨询TrendForce原创,禁止转载、摘编、复制及镜像等使用,如需转载请在后台留言取得授权。

封面图片来源:BYD